流動性資産(現預金、有価証券等)の評価は定期預金の利子考慮も必要

Jul 07, 2024現金や預貯金の額は流動資産として非常に重要

現金や預貯金は、直ぐに色々な用途に使用可能な財産であるため非常に重要です。

相続税の支払いについても、現金で支払わないといけません。

相続した財産に現金額が少ない場合には相続税を支払うことができない為、他の資産を現金化して相続税を用意しなければいけません。

現金化する場合には、流動資産に該当する資産を現金化していくことになります。

流動資産とは、短期間で現金化可能な資産のことです。具体的には、1年以内に現金化できる流動性の高い資産のことです。

流動資産は、葬式費用や相続手続きのために専門家への報酬を支払ったり、遺産相続時の相続税を支払ったりするため、最低限必要となります。

例えば、相続人が配偶者と子供1人で、評価額が2億円の家と預貯金1,000万円を相続した場合に、法定相続割合(配偶者と子供が半分づつ)にて相続すると仮定すると、配偶者は、配偶者控除により相続税が0円ですが、子供には、相続税として1,820万円の納税義務が生じます。

しかしながら、子供が預貯金1,000万円を相続する様にしたとしても、相続税の1,820万円は用意することができず、820万円の現金が不足してしまいます。

このため、820万円の現金が用意できないと、相続税を支払うために、家を売却しなければならなくなってしまいます。

このように、相続する流動資産の金額は相続時に非常に重要な指標の一つとなっています。

流動資産の額が納税額より少ない場合には、相続財産の相続配分割合を調整したり、不動産等の売却や相続放棄を検討しないといけなくなります。

流動資産の主な種類

ここでは流動資産に含まれる主な種類について紹介します。

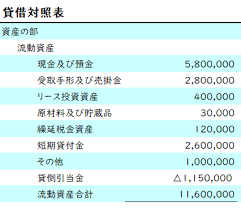

会社等の会計においては、上図の様に分類されますが、事業を実施されていない方であればここまで詳しく知る必要はありません。

ですが、最近では一般の個人の方であっても、株式の保有や投資信託、外貨預金を持っている方も少なくありません。

中には、ビットコインやイーサリアムといった暗号通貨を保有している方も居られますが、直ぐに現金化できない場合や殆ど価値が無いものも多く存在しており、流動資産と思えない通貨も多数存在しますので、ここでは割愛します。

流動資産の具体的な内容と評価額の算出方法

現金

現金とは文字通り、財布の中や金庫の中のお金がこれに当たります。

隠し財産と言われる、タンス預金も亡くなった方が遺した財産に変わりはありません。当然、相続税の申告が必要な財産です。

「税務署にバレなければ申告の必要がない」と思われがちですが、通帳の入出金状況等の詳細を確認されてしまうとバレてしまいますので、遺産内容には含める様にして下さい。

おかしなお金の流れがあると国税庁は突き詰め必ず税務調査を実施します。金額の大小ではなく、悪質かどうかで判断されてしまいます。

国税庁には「個人が保有している財産を管理しているシステム」が存在しており、過去10年間の個人のお金の出入りを把握していますので、隠す様なことはしない方が賢明です。

預貯金

預金についてはご自宅の引き出しや金庫に通帳やキャッシュカードを保管していることが多いです。

それ以外にも、通帳の取引履歴、自宅にある社名入りの郵便物やボールペン、カレンダーなどの販促品、あるいは生活圏にある金融機関などからあたりをつけて、金融機関に問い合わせてみます。

ここでの預金は通貨や普通預金だけでなく、1年以内に現金に変更可能な定期預金や外貨預金等も含まれます。

正確な残高を把握するためにも口座の凍結をしたタイミングで亡くなられた日時点での残高証明書を取得します。

預金通帳が見つかったら確認すること

預金通帳は故人のお金の動きを追いかける為の非常に多くの情報を保有しています。預金残高のみでなく、収入源や購入した物の推測ができるということです。

| 配当や利息の入金 |

配当や利息の入金があるということは株式や国債などの有価証券を所有しているということになります。 |

| 給料の振込 |

故人が働いていた場合には、定期的な給与の振込が記載されているはずなので、会社名等を調べて職場に連絡しましょう。 職場で死亡退職金等の制度がある場合もありますので、確実に連絡する必要があります。 |

| クレジットカード |

クレジットカードの引き落とし内容を確認して、各クレジット会社への連絡をしましょう。 もし、クレジットカードの引き落としが1件も無ければ他にも通帳が存在する可能性があるため、確認しましょう。 なお、死亡前に故人が購入した費用は支払い義務がありますので、遺産額より精算します。 |

| 公共料金の引き落とし |

電気、水道、ガス、新聞やNHKなどの公共料金は支払い義務がありますので、連絡を取り、支払いをする様にして下さい。 また、公共料金の引き落としが1件も無ければ他にも通帳が存在する可能性があるため、確認しましょう。 尚、公共料金は故人が死亡する前のものは故人の相続財産から差し引くことができますが、故人の死後に発生した公共料金は相続人が支払うこととなります。 |

| 家賃などの定期的な入金 |

家賃の入金があればアパートや駐車場などを所有している可能性があります。 明細の記載が無い場合もありますが、毎月決まった金額の入金であれば不動産収入を疑うことができます。 あるいは、貸付金の返済の可能性もあるでしょう。 不明な入金がある場合は金融機関に問い合わせてみましょう。 |

| 貸金庫代の出金 |

銀行の貸金庫を借りている場合、現金や不動産の権利書、保険証券などの大事な書類が保管されていることがあります。 |

| 保険料の出金 |

生命保険金を受け取れる可能性があります。 損害保険の支払いであっても、複数年分の前払いであれば解約返戻金を受け取れる可能性があります。 解約返戻金は相続税の申告の際に計上が必要な財産になりますので、確認するようにしましょう。 |

| 定期的な不明出金や不明な多額の支払 |

明細の記載が無い定期的な出金は、借入金の返済などの可能性があります。 借入金のようなマイナスの財産も内容を把握する必要があります。 また、借入金で購入した財産が残っている可能性もありますのでしっかりと借入金の顛末を確認しましょう。 また、定期的な出金ではなくても、不明な多額の支払いについては不動産や車の購入、貸付などがあるかもしれませんので詳細を確認するようにしましょう。 |

定期預金は「継続するか、解約するか」を判断

定期預金は、解約して直ぐ現金に変えることは可能ですが、契約を「継続する」ということも可能です。

金利の高い時期に契約した定期預金であれば、利息が膨らんで金額が大きくなることもあるため、どちらにするか決定する必要があります。

利息分の確認は、別途利息計算書を依頼する必要があります。

個人の方が利息の計算を正しく行うことは難しいので金融機関に証明書を発行してもらいます。

「継続する」場合には、引き継がれる方が該当の金融機関で名義変更をおこなう必要があります。

なお、相続税を計算するときには、故人が死亡した日までの利息を含めた金額が評価額となります。

外貨預金

外貨預金は、相続または遺贈の場合は故人が死亡した日、贈与の場合は贈与により財産を取得した日の最終の対顧客直物電信買相場(TTB)またはこれに準ずる相場の為替レートで計算します。

預金口座の扱い

相続が発生したら、取引のある全ての金融機関に連絡をします。

金融機関は名義人が亡くなられたことを確認すると普通預金や定期預金など全ての口座を凍結します。

これによって、特定の相続人が勝手に預金を引き出すなどのトラブルを防ぐことができます。

なお、預金口座の中に入っているお金は、相続人全員の合意をもって引き出すことができます。

ただし、2019年7月1日から相続開始後遺産分割が済むまでの間であっても相続人が預貯金の一部(法定相続分に満たない額)を出金できるように変更されました。

全額ではありませんが、出金したお金で葬儀費用を支払ったり当面の生活費に充てたりすることも可能です。

預貯金の評価額の算定

預貯金の評価額の算定は、贈与された日の残高に、利息相当額を加算し、利息に対して課される税額を差し引いた額が評価額になります。

定期預貯金については、贈与の日に解約した場合に適用される利率で利息額を計算します。 利息に課税される税額は差し引かれます。 残高+解約による相続発生日までの既経過利子の額(源泉徴収税額控除後)

受取手形

受取手形は債務者が債権者に対して、満期日と取引銀行を指定し、手形金額の支払いを約束した有価証券を指します。なお、受取手形の種類は次の通りです。- 約束手形

- 割引手形

- 為替手形

- 先日付小切手など

有価証券

有価証券はお金に換えることができますから相続財産になります。

投資信託

投資信託の受益権は、額面で分けることのできる「可分債権」に当たり、遺産分割を経ることなく法定相続分に分割して承継されるのが原則です。

- ①口数を単位としており、1口未満での権利行使は認められない

- ②金銭支払請求権だけでなく、委託者に対する監督的機能を有する帳簿書類の閲覧・謄写の請求権など、可分給付を目的とする権利でないものが含まれている

したがって投資信託の受益権は、遺言書で相続する者が指定されている場合を除き、遺産分割によって相続する者を決定します。

投資信託の評価額の算定は、贈与の日に解約または買取請求を行ったとした場合に、証券会社等から支払われる金額が評価額になります。

利付公社債

利付公社債とは、年間の一定期間ごとに利子の支払いがある債券です。

評価額=発行価額+相続発生までの既経過利息(源泉徴収税額控除後) ※上場している場合は、相続開始日の最終価格

生命保険や損害保険

生命保険の死亡保険金や損害保険の解約返戻金は、みなし相続として扱われます。 生命保険等の詳細については、別の記事でご説明します。

物品の評価額調査方法

故人の財産は、何も現金や預貯金、有価証券などの金融資産だけではありません。

故人が持っていた物に対しても相続税は請求されます。

家具・貴金属・宝石・書画・骨董品・自動車など持ち歩けるものを動産といいます。 エアコンや洗濯機、冷蔵庫等の電化製品やカメラ、楽器、食器、衣服等、あらゆるものが含まれます。

物というと、不動産や宝石、貴金属を思い浮かべるかもしれませんが、それだけではありません。なお、不動産については、別の記事で説明しています。

自家用車やタンス、エアコン、冷蔵庫等故人が持っていた全ての物です。

例えば、食器や背広やドレス、極端に言うとパンツ一枚に対しても相続税は掛かってしまうのです。

よく、「うちは貧乏なので相続税が掛かる財産なんでありません。」という言葉を聞きますが、本当にそうでしょうか?

「何でも鑑定団」を見ていたら解るかと思いますが、故人が物置に仕舞っていた骨とう品が非常に高値の物であったり、趣味でやっていた盆栽が実は高額で評価されてしまうという事もあるのです。

これらの物は全て資産価値を評価する必要があるのです。

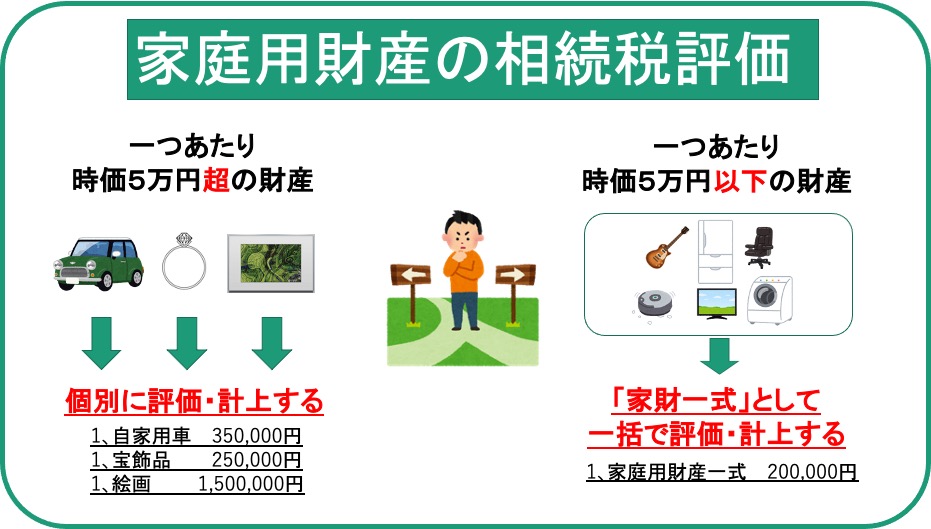

家庭用財産は長年愛用する結果、点数が多い割には一つひとつの評価額は限定的であり、一点ずつ評価をして相続税申告書に記入することは現実的ではありません。

このため、家庭用財産は以下の図のように、一つあたりの価額(時価)が5万円以下の物は、「家財一式」として、まとめて評価してよいことになっています。

車や貴金属、骨董品は、鑑定等による価額が評価額となりますので、相続税の際に申告しましょう。

特に相続財産から外してしまいがちなのは絵画や骨董品です。勝手に処分せずしかるべきお店で鑑定してもらうことが無難です。鑑定した評価額がそのまま相続税評価額となります。

また、相続税申告の際に、これらの家財が申告されないのは不自然なので、概算」で状況に応じてきちんと計上するようにしましょう。

なお、一般的には、一般家庭における家財一式を10万円~50万円として見積もる場合が多い様です。

まとめ

説明してきた様に、相続財産の評価額の求め方は、様々で、非常に大変な作業となります。

始めに、相続財産に対する一覧表を作成して1品ずつ評価額を計算していくことになります。

『簡単相続』を使用すると、財産の一覧表さえ作成すれば、後は評価額を計算してくれるので非常に楽です。(骨とう品や画書など専門家の評価が必要な物は除きます。)

資産価値の評価は、『簡単相続』終活対策版、『簡単相続』人生総括版にて実施することが可能です。

この内容は以下のプログにて詳細情報を公開しています。

「相続税シミュレーション『簡単相続』」を受講して正しい相続の知識を身に付けて下さい。 プレセールメンバーとして特別な割引を取得して下さい。さあ、今日から始めましょう!

メーリングリストに参加し、弊社からの最新ニュースや更新情報を受け取りましょう。

あなたの個人情報が漏洩することはありませんので、ご安心ください。

我々はスパムを許しません。記載していただいた個人情報は、ご本人の同意がなければ第三者に個人情報を提供することはございません。取得した個人情報は管理責任者を定め、紛失や漏洩などが発生しないよう積極的な安全対策を実施いたします。